有色金属:狭义的有色金属又称非铁金属,是铁、锰、铬以外所有有金属的统称广义的有色金属还包括有色合金。目前从广义上看,有色金属可分为以下四种:贵金属:金、银、铂、钯等。因为目前贵金属与海外资产的挂钩紧密,相对来讲国内产业链的影响对贵金属影响有限,因为我们主要从供需方面为大家介绍以下目前工业金属、稀土和新能源金属的现状。

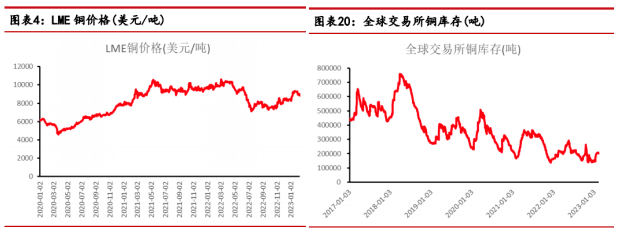

供应:近期全球第二大铜矿因暴雨导致洪水泥石流停产,供应扰动为铜价提供支撑,进口铜精矿指数持续回落。而3-5月国内精铜冶炼厂检修较集中,产量释放受限。但废铜流向加工端好转,供应端因废铜冶炼改善存增量预期。

需求:精铜出库情况仍不及季节性,下游反馈目前仍以老订单为主,新订单情况不理想。地产订单偏弱,电网订单不及预期。

库存:近期库存有所累积。全球四地库存合计约57.4万吨,环比增2.7万吨,较今年年初增30.06万吨,主要是国内库存环比增2.84万吨。

目前看。铜的宏观暂缺增量政策,但美元的反复支撑铜市持稳。中期而言,两会前稳增长强政策预期仍在,外加复工明显提速,中国经济复苏前景确定。现货端国内库存偏高,但幅度尚可。虽然新能源车补贴退出,但各地促销政策接连出台,未来需求边际将改善。

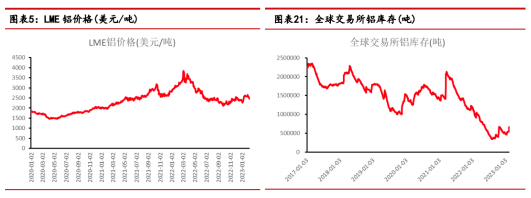

供应:云南部分电解铝企业正式接到减产通知,减产约85万吨,规模超过前期传言。云南在5月丰水期到来之前,电解铝企业复产可能性较小,云南本轮限电减产对2023将减少供应21.25万吨。春节前贵州三轮限电减产,电解铝企业预计2月底陆续进入复产状态,根据复产时间测算,贵州限电减产对供应减少19.32万吨。2023年国内电解铝供需平衡由过剩34万吨重新转向紧平衡。

需求端:节后下游加工公司订单预期较好,开工率稳步上升,截至2月23日当周,国内铝下游加工有突出贡献的公司开工率环比持续上涨1.9个百分点至62.8%,各板块开工率均有小幅上涨,预计随需求端逐步进入旺季,开工率持续上行。从最近的数据看,建材商品整体走势好转,需求端改善迹象逐步显现

库存:今年春节后铝锭累库速度明显放缓,且铝棒库存连续降库,降幅居高。随着云南减产落地,铝锭库存拐点预计较快出现;铝棒受益于需求上升预计后续将继续维持小幅去库走势。

成本端:前期动力煤价格下降导致电解铝成本明显下行.目前动力煤自上周上冲1000后回落,且经过2021年和2022年两轮电荒后,火电企业与煤炭企业均签署了长期保供协议,价格趋稳对电解铝成本利空将得到缓解。

供应:2023年国内冶炼端的新增产能接近70万吨。海外供给端,欧洲地区关停的接近50万吨锌冶炼产能上半年可能难以复产,海外供给端短期维持偏紧状态。由于锌价处于绝对高位,锌矿利润较好海外矿山生产积极性高。国内当前的锌精矿较为宽松,2023年的国内的新投产能原料充足。

库存:一季度锌锭社库高点预计20万吨左右,快速累库的阶段已逝去。从季节性角度分析,当前库存较近五年相比维持在较低水平,但考虑目前新增产能将在一季度投产,锌累库的拐点将很快到来。

金属锡是生产各类家电、电子科技类产品必需的工业原料,大范围的应用于光伏、新能源汽车等新兴起的产业。去年年底以来,锡价震荡拉升,沪锡主力合约价格近三个月的时间上涨超30%。截至2022年末,全球锡储量为460万吨,较2000年的960万吨储量已下滑52.08%,目前产锡主产区经过长期开采,优质矿源开采进度严重超预期,剩余均为较难开采且品味较低矿源导致开采成本增加,受制于人力短缺等因素,锡矿长期供应扰动加剧。

供应:产锡大国中国、印度尼西亚锡矿产量近年来下滑严重,自2006年至今,已经下滑16%,合计占比从71%降至目前的55%。

需求:精锡应用广泛,主要使用在于锡焊料、锡化工、马口铁及其他领域。随着锡资源需求一直增长,未来锡矿资源供给保障将呈现紧张的局面。锡价在助推下有上行空间。

锡焊料作为锡的最主要的下游应用,在新能源汽车电动化以及光伏组件的光伏焊带中,都是重要的原料。

在HJT/TOPCON等技术路线中锡主要作为光伏焊带使用,目前光伏产业规模不断攀升,锡用量也将逐步增加。

在新能源汽车中,锡大多数都用在PCB电路板制作中的喷锡、沉锡等具体环节,相较于传统汽车,新能源汽车在电子系统焊料方面需求随着新能源汽车的快速普及以及市场需求的持续不断的增加而急速增加。

稀土是冶金、石化、新能源、军工等重点行业的关键战略性原料。目前我国在稀土永磁全产业链各环节占据绝对主导地位。其中储量上,占全球36.7%,产量上,占全球60%。在稀土冶炼分离、稀土金属冶炼、钕铁硼制造环节中均占比90%.

目前稀土下游消费中,磁性材料消耗占比42%,市场规模占据稀土下游市场75%。以钕铁硼为代表的第三代永磁材料第一大增量来源是新能源车,2023-2025年需求年复合增长率在40%,风电、节能电机、机器人等领域也有广泛的应用。在目前全球能源转向清洁化的趋势下,稀土永磁材料将为稀土的需求带来极大的增长。

近期稀土市场较为低迷,受制于一月份新能源车销量下滑影响,磁材订单恢复没有到达预期,稀土价格下行。节后补库交易也在降温。北方稀土2月6日重启线上竞标交易,某些特定的程度上平抑了市场的情绪。

整体看,2023年稀土需求将随着经济环境改善而逐步好转,下游磁材厂商订单整体向好,供需方面两大稀土集团占据市场90%以上供应,随着环保政策的持续以及稀土产业的整合、国家对稀土战略资源的定位和对于非法开采稀土的打击,未来供给增量有限,稀土价格下行的空间较小,上行的概率较大。

钼:根据长江有色网的数据,钼价整体走势较强。海外钼矿供应紧张的趋势未变,钼维持供需紧平衡,交易热度逐步回归,钼价上涨有需求端支撑。

钨:钨大多数都用在硬质合金,目前国内钨矿产量连续五年下滑,而随着经济复苏,硬质合金及出口需求稳步提升。

随着光伏产业的更新换代,目前光伏用超细钨丝相对于前代的碳钢丝具有更高的细线化潜力,技术上替代趋势明显。而硅片向薄片化发展,切割用钨丝金刚线需求日益旺盛。目前的市场渗透率有望从2021年1%提升至2025年的35%,需求量在2025年将达到1.37亿公里,四年复合增长率超过200%.未来钨价上涨的确定性较高。

锑:大多分布在于阻燃剂(56%)、铅酸电池(15%)、聚酯催化剂(17%)等。

供应:1.1%目前静态储采比18∶1,全球锑资源仅能向市场供应18年,我国则更严峻,仅剩8年,且后备资源面临不足,我国是全球最大的锑储量国,累计查明具有经济价值的锑资源中63%已被消耗,剩下的资源中36%为难开发利用的。

2.目前矿石储量、品味下降、环保趋严的背景下,近两年我国锑矿产量由10万吨下降到6万吨,即使有海外锑矿补充,全球锑矿供给在收缩,LME预计2019-2025年锑供给增速年复合1%。

3.锑的增量市场---光伏玻璃澄清剂。目前光伏玻璃主要分三种:超白压延玻璃、超白浮法玻璃和透明导电氧化物镀膜玻璃。其中超白压延玻璃是主流。而目前焦锑酸钠作为一种优良的澄清剂被主流光伏玻璃企业用以超白压延玻璃的生产。以2025年光伏组件渗透率达到60%计算,增量需求近2万吨。到2025年供给缺口为4.9万吨。

随着动力电池技术的落地与大量应用,锂资源成为目前最重要的矿产资源之一,目前主要用在动力电池的正极材料(磷酸铁锂)和电解液(六氟磷酸锂)以及三元锂电池的镍钴锰酸锂和镍钴铝酸锂等正极材料中。

目前因为碳酸锂价格高企,下游厂商利润压制,且一月份新能源车销量增速下滑,锂盐市场目前较为平淡,需求暂无明显改善。宁德时代最新推出“锂矿返利”政策更是给市场丢下了一个重磅炸弹。协议定的20万/吨的锂价对于上游锂盐企业和中游的电池生产商都带来了压力。相对来讲宁德时代在2021-2022年频频举牌锂矿资源,其自有锂矿开采的成本也就在20万。近期碳酸锂价格持续下跌。短期看锂矿价格仍有下跌空间。

从中长期看,欧洲议会投票通过了2035年欧洲停售燃料发动机车辆方案,预计欧洲方面电车需求增加。且目前各地陆续会出台一些新能源车支持政策,因此低成本锂资源标的仍是新能源高成长赛道中的优选配置。

(提示:有色资源不同于其他资源,即使在矿物勘探等领域有重大突破,但矿物勘探与矿物开采之间受制于环保评估、开采评估等影响,周期平均都在6-8年。因此对于处于储量、需求紧平衡的品种而言,即使短期发现大型矿带矿田也很难快速解决供需短缺的问题。)

本报告风险级别为R3,适合C3稳健型以及上风险承担接受的能力等级客户,请务必阅读以下免责声明!

本文仅限国都证券特定客户阅读,任何机构或个人没有经过授权不得转载。本报告中涉及的投顾观点仅供参考,不作为投资操作依据,投资者阅读报告后引发的投资损益由投资者本人自行承担。股市有风险,投资须谨慎。

国都证券具备证券投资咨询执业资格,为您提供服务的人员均具备证券投资咨询执业资格并已注册登记为证券投资顾问。

本产品仅供投资者参考,且不能确保投资者获得盈利或本金不受损失,投资者需自主作出投资决策并独立承担投资风险。本产品所提供投资建议具有针对性和时效性,不能在任何市场环境下长期有效。投资者根据本产品作出投资所导致的任何后果与公司及投资顾问无关,投资者据此操作,风险自负。

本产品中的信息均来源于公开资料,国都证券投资顾问不对这一些信息的全面性、准确性与完整性做出任何保证。投资的人能向证券投资顾问了解证券研究报告的发布人和发布时间以及投资分析意见的来源,以便在来投资决策时作出理性判断。

国都证券投资顾问在预测证券品种的走势或对投资证券的可行性提出建议时,在投资顾问知情的范围内本公司、本人以及财产上的利害关系人与所评价或推荐的证券不存在利害关系。

接受本产品服务的投资者,自行承担投资风险,国都证券不以任何方式向投资者作出不受损失或者取得最低收益的承诺。返回搜狐,查看更加多