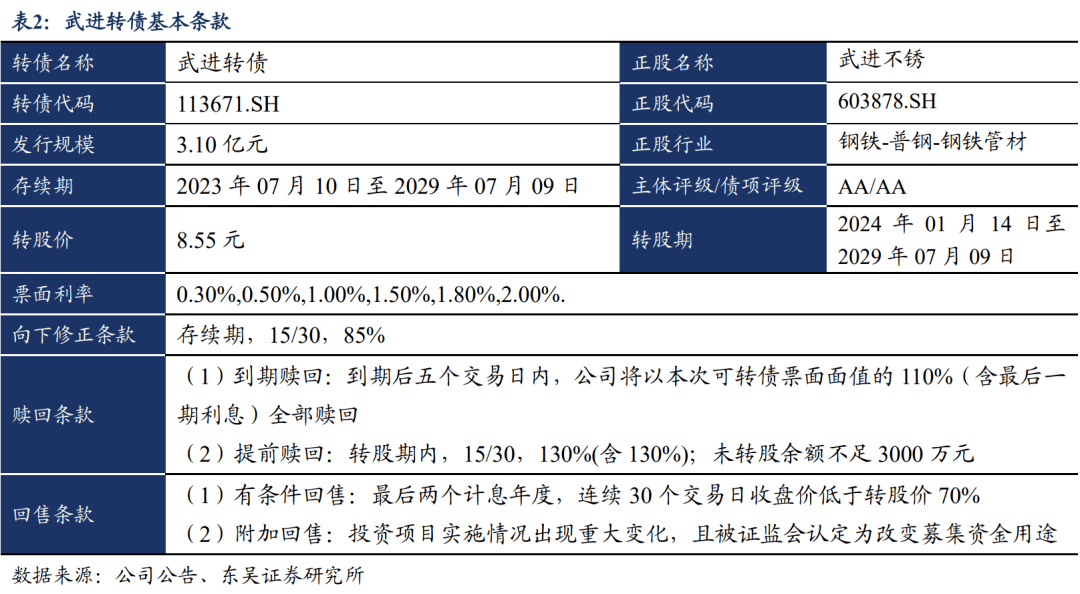

武进转债存续期为6年,中证鹏元资信评估股份有限公司资信评级为AA/AA,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.50%、1.00%、1.50%、1.80%、2.00%,公司到期赎回价格为票面面值的110.00%(含最后一期利息),以6年AA中债企业债到期收益率3.91%(2023-07-07)计算,纯债价值为91.78元,纯债对应的YTM为2.41%,债底保护较好。

转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2024年01月14日至2029年07月09日。初始转股价8.55元/股,正股武进不锈7月7日的收盘价为8.55元,对应的转换平价为100.00元,平价溢价率为0.00%。

下修条款为“15/30,85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。按初始转股价8.55元计算,转债发行3.10亿元对总股本稀释率为6.07%,对流通盘的稀释率为6.07%,对股本摊薄压力较小。

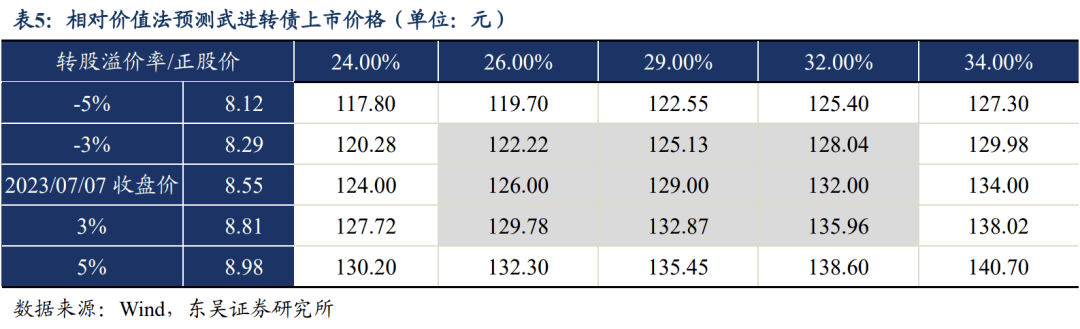

我们预计武进转债上市首日价格在122.22~135.96元之间,我们预计中签率为0.0012%。

综合可比标的以及实证结果,考虑到武进转债的债底保护性较好,评级和规模吸引力一般,我们预计上市首日转股溢价率在29%左右,对应的上市价格在122.22~135.96元之间。我们预计网上中签率为0.0012%,建议积极申购。

武进不锈是国内最大的不锈钢无缝钢管、不锈钢焊接钢制管、钢制管件和法兰产品制造商之一,是国家重点高新技术企业。

公司主营业务为工业用不锈钢管及管件的研发、生产与销售。公司的基本的产品包括工业用不锈钢无缝管、工业用不锈钢焊接管、钢制管件和法兰等。

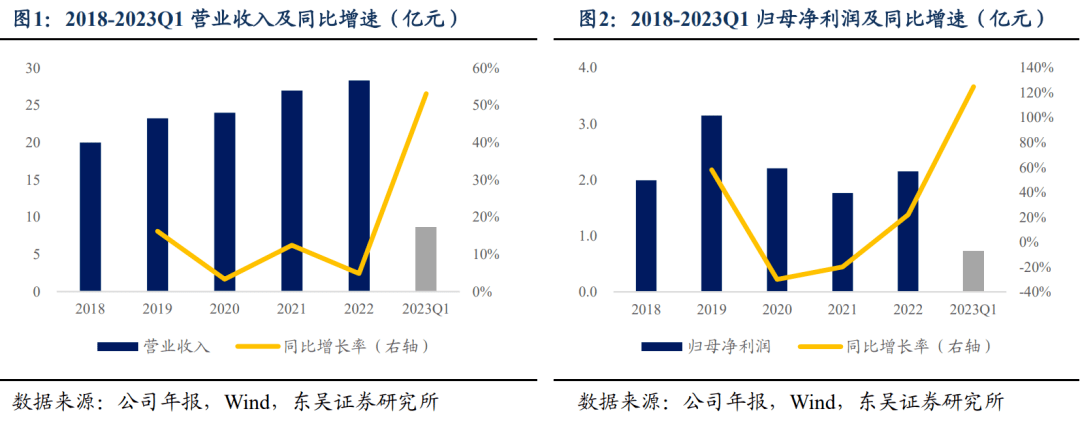

2018年以来公司营收稳定增长,2018-2022年复合增速为9.07%。

2022年公司实现营业收入28.30亿元,同比增长4.86%;归母净利润2.15亿元,同比增长22.0%。2023年Q1营业收入8.68亿元,同比增长53.11%;归母净利润0.73亿元,同比上升124.79%。

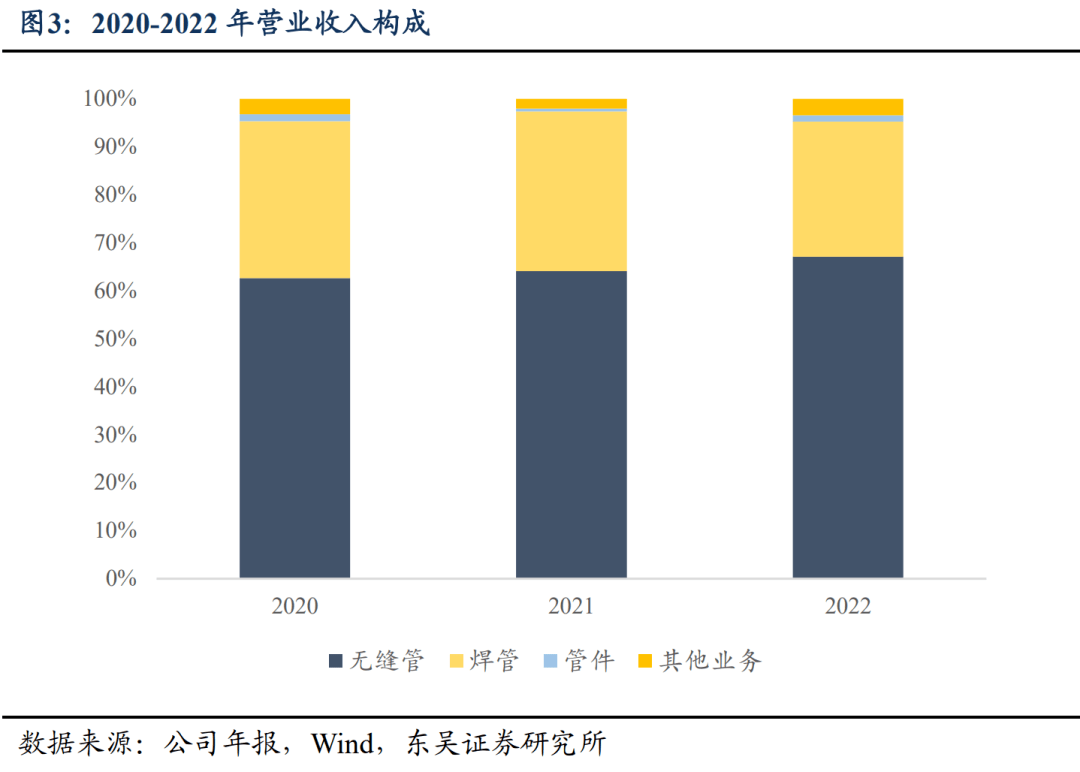

2020-2022年无缝管业务收入占主营业务收入比重分别为62.65%/64.14%/67.12%;2020-2022年焊管业务收入占主营业务收入比重分别为32.67%/33.24%/28.13%。

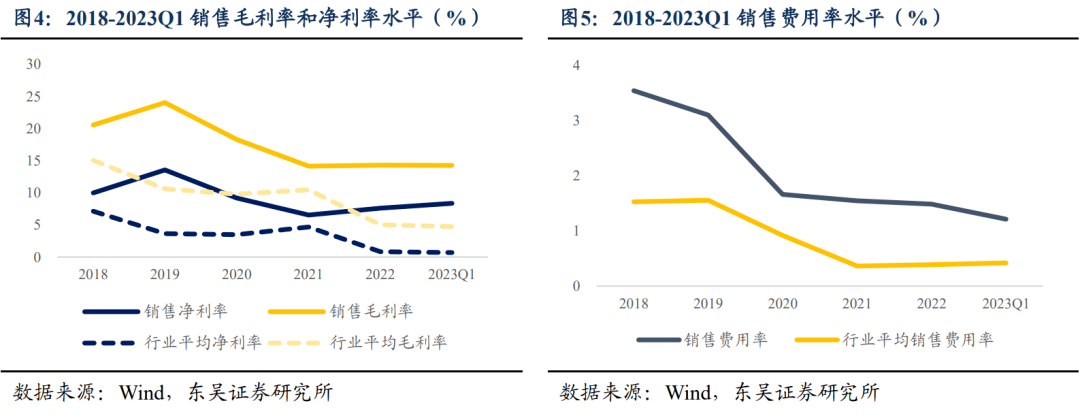

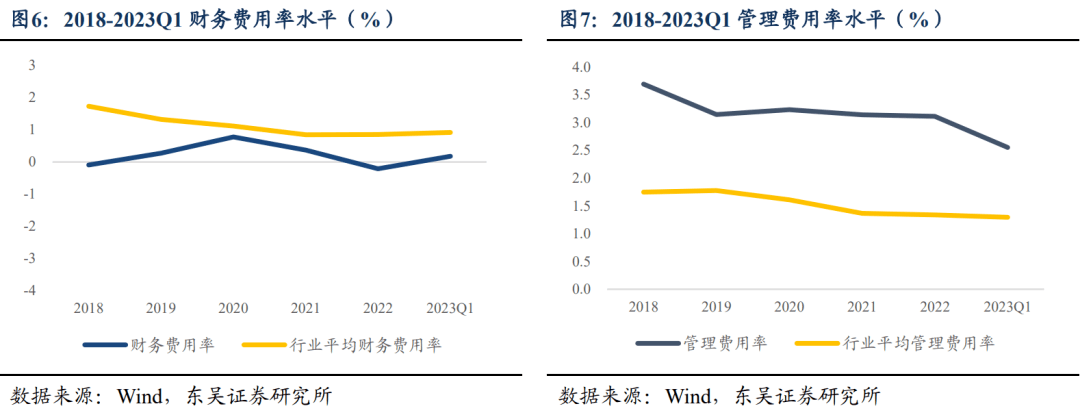

公司销售净利率和毛利率有所下滑,销售费用率下降,财务费用率保持稳定,管理费用率下降。

2018-2022年,公司销售净利率分别为9.96%、13.55%、9.18%、6.53%和7.60%,销售毛利率分别为20.54%、24.03%、18.28%、14.14%和14.30%。

当前债底估值为91.78元,YTM为2.41%。武进转债存续期为6年,中证鹏元资信评估股份有限公司资信评级为AA/AA,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.50%、1.00%、1.50%、1.80%、2.00%,公司到期赎回价格为票面面值的110.00%(含最后一期利息),以6年AA中债企业债到期收益率3.91%(2023-07-07)计算,纯债价值为91.78元,纯债对应的YTM为2.41%,债底保护较好。

当前转换平价为100元,平价溢价率为0.00%。转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2024年01月14日至2029年07月09日。初始转股价8.55元/股,正股武进不锈7月7日的收盘价为8.55元,对应的转换平价为100.00元,平价溢价率为0.00%。

转债条款中规中矩。下修条款为“15/30,85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。

总股本稀释率为6.07%。按初始转股价8.55元计算,转债发行3.10亿元对总股本稀释率为6.07%,对流通盘的稀释率为6.07%,对股本摊薄压力较小。

我们预计武进转债上市首日价格在122.22~135.96元之间。按武进不锈2023年7月7日收盘价测算,当前转换平价为100.00元。

1)参照平价、评级和规模可比标的凌钢转债(转换平价86.10元,评级AA,发行规模4.40亿元)、设研转债(转换平价109.71元,评级AA,发行规模3.76亿元)、博实转债(转换平价120.94元,评级AA,发行规模4.50亿元),7月7日转股溢价率分别为36.70%、19.25%、19.90%。

2)参考近期上市的恒邦转债(上市日转换平价96.16元)、山河转债(上市日转换平价86.85元)、金埔转债(上市日转换平价98.69元),上市当日转股溢价率分别为30.41%、55.44%、29.70%。

3)以2019年1月1日至2022年3月10日上市的331只可转债为样本进行回归,构建对上市首日转股溢价率进行预测的模型,解释变量为:行业转股溢价率(x_1)、评级对应的6年中债企业债上市前一日的到期收益率(x_2)、前十大股东持股比例(x_3)和上市前一日中证转债成交额取对数(x_4),被解释变量为上市首日转股溢价率。得出的最优模型为:y=-89.75+0.22x_1-1.04x_2+0.10x_3+4.34x_4。该模型常数项显著性水平为0.001其余系数的显著性水平为0.1、0.05、0.05和0.001。基于我们已经构建好的上市首日转股溢价率实证模型,其中,钢铁行业的转股溢价率为38.18%,中债企业债到期收益为3.91%,2023年一季报显示武进不锈前十大股东持股比例为51.28%,2023年7月7日中证转债成交额为63,381,748,014元,取对数得24.87。因此,可以计算出武进转债上市首日转股溢价率为27.65%。

综合可比标的以及实证结果,考虑到武进转债的债底保护性较好,评级和规模吸引力一般,我们预计上市首日转股溢价率在29%左右,对应的上市价格在122.22~135.96元之间。

我们预计原股东优先配售比例为 65.38%。武进不锈的前十大股东合计持股比例为51.28%(2023/03/31),股权较为集中。假设前十大股东80%参与优先配售,其他股东中有50%参与优先配售,我们预计原股东优先配售比例为65.38%。

我们预计中签率为0.0012%。武进转债发行总额为3.10亿元,我们预计原股东优先配售比例为65.38%,剩余网上投资者可申购金额为1.07亿元。武进转债仅设置网上发行,近期发行的力合转债(评级AA-,规模3.80亿元)网上申购数约881.32万户,纽泰转债(评级A,规模3.50亿元)929.17万户,海泰转债(评级0,规模0亿元)929.84万户。我们预计武进转债网上有效申购户数为913.44万户,平均单户申购金额100万元,我们预计网上中签率为0.0012%。

武进不锈是国内最大的不锈钢无缝钢管、不锈钢焊接钢管、钢制管件和法兰产品制造商之一,是国家重点高新技术企业。公司主营业务为工业用不锈钢管及管件的研发、生产与销售。公司的主要产品有工业用不锈钢无缝管、工业用不锈钢焊接管、钢制管件和法兰等。公司产品广泛用于石油、化工、天然气、电力设备制造以及机械设备制造等行业。公司是中石化、中石油、中海油等石化企业及各大锅炉厂的定点供货单位,是东方锅炉集团股份有限公司优质供方,惠生工程(中国)有限公司合格供应商,神华宁煤集团三星级供应商,中国核工业第二三建设公司福清项目部和CTCI(中国台湾中鼎工程股份有限公司)以及SABIC、BHEL、EIL、SASOL等单位的合格供方。公司先后通过中国冶金工业质量体系认证中心的ISO9002:质量体系审核认证。公司拥有完整的科技创新体系和一流的科技人才队伍,拥有多项专利。

2018年以来公司营收稳定增长,2018-2022年复合增速为9.07%。受下游炼化、煤化工高资本支出影响,2019 年公司归母净利润创历史新高,实现 3.15 亿元,随后2020-2021 年公司利润和单吨毛利润连下台阶,其原因在于:1)能耗指标管控、双碳政策综合影响下,下游装机量下滑;2)原材料价格快速上涨;3)疫情对物流的影响。2022年公司实现营业收入28.30亿元,同比增长4.86%;归母净利润2.15亿元,同比增长22.0%。截止最新报告期,公司2023年一季度营业收入8.68亿元,同比增长53.11%;归母净利润0.73亿元,同比上升124.79%,公司业绩显示出反弹趋势。

公司营业收入主要来源于无缝管和焊管,两者占公司90%以上的营收。2020年以来,武进不锈无缝管业务收入逐年增长,2020-2022年无缝管业务收入占主要经营业务收入比重分别为62.65%/64.14%/67.12%;2020-2022年焊管业务收入占主要经营业务收入比重分别为32.67%/33.24%/28.13%。

公司销售净利率和毛利率有所下滑,销售费用率下降,财务费用率保持稳定,管理费用率下降。2018-2022年,公司销售净利率分别为9.96%、13.55%、9.18%、6.53%和7.60%,销售毛利率分别是20.54%、24.03%、18.28%、14.14%和14.30%。公司销售毛利率和销售净利率表现有所下滑,但均显著高于行业均值,下滑原因主要在于疫情影响、下游需求疲软以及原材料成本上升。2020年以来,公司销售费用率一下子就下降,根本原因系20年执行新收入准则,将销售运输费用计入经营成本以及本期佣金和工资减少所致。2020年财务费用大幅升高,又在2022年一下子就下降,主要与汇率波动损益有关。

注:图4-7中的行业平均线,均是通过计算申万二级行业指数的各项费用和主营收入的比值,得到相应的费用率,而不是单个公司的额相应费用率的加权平均,这种计算方式在行业集中度比较高的时候,可能会突出主营收入较大的公司的影响,弱化主营收入较小的公司的影响。

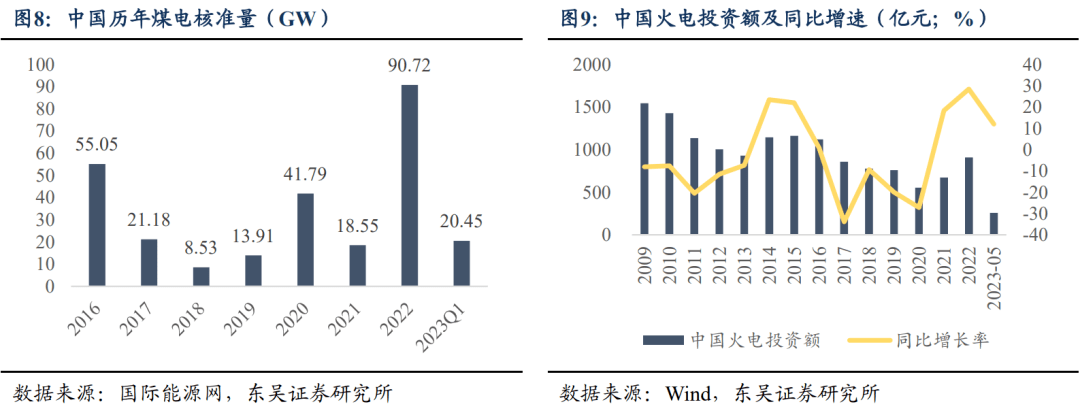

煤电核准量回升,提振高端不锈钢锅炉管需求。2021年国内煤电核准量18.55GW,同比下滑55.6%,2021年Q3全国拉闸限电后,煤电大规模核准随即重启,单2021Q4 煤电核准量就达到 11GW,占全年核准量的 59%。根据国际环保组织绿色和平的简报《中国电力部门低碳转型2022年进展分析》显示,2022年中国新增核准煤电项目82个,总核准装机达9071.6万千瓦,是2021年获批总量的近5倍。地方政府对煤电的核准热情已延续到2023年,今年一季度新核准煤电项目装机达2045万千瓦,超过2021年获批煤电的总装机量。

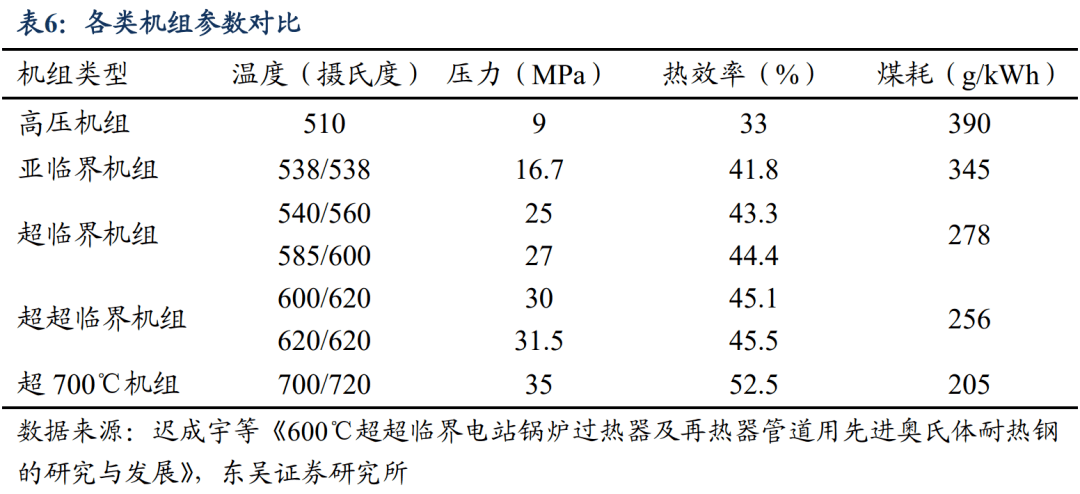

超超临界机组是主要发展趋势,对管道的性能要求更高。出于环保要求,国家发改委和国家能源局 2021 年发布的《全国煤电机组改造升级实施方案》,要求新建非热电联产燃煤发电项目原则上要采用 60 万千瓦及以上超超临界机组,对无法改造的机组逐步淘汰关停。要求“十四五”期间改造规模不低于 3.5 亿千瓦,稳步推进 650℃等级超超临界燃煤发电技术。

武进不锈是专用于超超临界机组的锅炉管 Super304H 和 HR3C的供应商之一。超超临界电站锅炉过热器和再热器专用的不锈钢无缝管一定要符合持久强度高、组织稳定性和抗蒸汽氧化性能优良等质量指标要求,涉及的型号包括 TP347H、Super304H 和 HR3C,后两者仅用于超超临界,由日本住友于 20 世纪 90 年代开发,目前国内已具备实现国产替代的技术能力,主要供应商包括久立特材、武进不锈、太钢不锈和盛德鑫泰等。

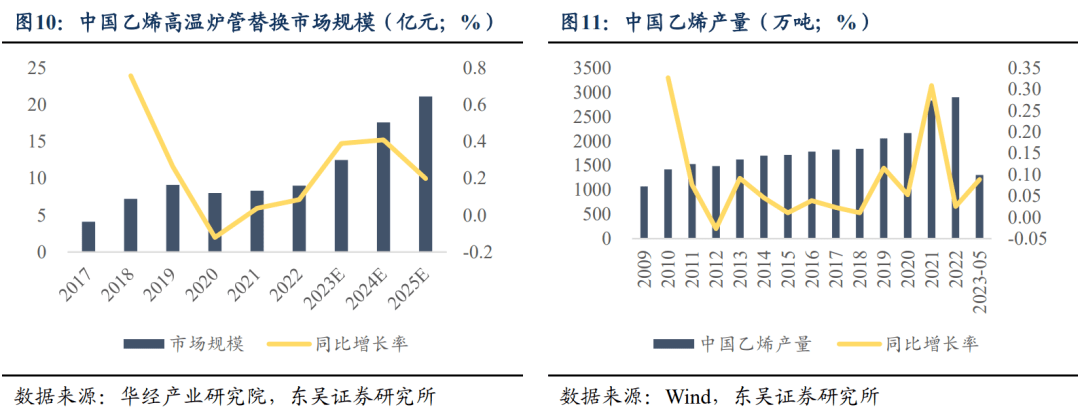

乙烯裂解炉管市场具有潜力,武进成功开发乙烯裂解炉管,实现国产替代。乙烯裂解炉是乙烯装置中的关键和核心工艺设备。裂解炉炉管技术方面的要求高,国产化炉管尚待改善。2022 年 7 月,武进不锈与某国内石化设计巨头达成深度合作,致力于打破国外对乙烯裂解炉对流段炉管的垄断现象,实现乙烯裂解炉对流段炉管的国产化。目前三种型号钢管已经开发完毕。随着下游需求端产能上升,国内裂解炉行业市场产量和出售的收益有所上升,乙烯裂解炉、高温炉管市场规模有望扩大。

申购至上市阶段正股波动风险,上市时点不确定所带来的机会成本,违约风险,转股溢价率主动压缩风险。